|

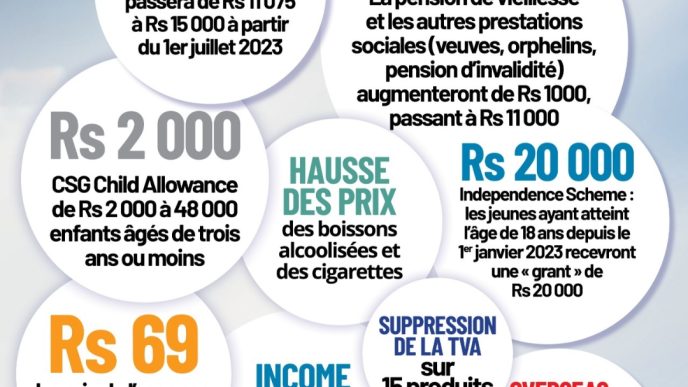

En bref : • Les tarifs d'assurance en France connaissent une hausse significative en 2025, avec +12,8% pour l'habitation et +6,8% pour l'automobile. • Cette augmentation s'explique principalement par l'inflation générale, la hausse des sinistralités et l'introduction de nouvelles réglementations. • Les disparités régionales sont marquées, avec la PACA et l'Île-de-France particulièrement touchées par des hausses plus importantes. • Pour limiter l'impact, les assurés peuvent comparer les offres, adapter leurs garanties ou regrouper leurs contrats auprès d'un même assureur. • Cette flambée des prix contraint de nombreux ménages à réduire d'autres postes de dépenses et à envisager des solutions alternatives. |

Le coût des assurances est sur toutes les lèvres. En 2025, une augmentation significative des tarifs touche les assurés français, impactant aussi bien l’assurance automobile que l’habitation. Quelles en sont les raisons ? Un décryptage s’impose.

Les raisons d’une augmentation des tarifs en 2025

Le marché des assurances est en pleine évolution, avec des prix qui connaissent une tendance à la hausse marquée. En effet, les ménages dépensent en moyenne 1 000 euros par an pour leurs assurances, un chiffre en forte hausse. Cette réalité est principalement due à quelques facteurs essentiels :

- Inflation générale : L’inflation a un impact direct sur le coût des sinistres et des frais de gestion.

- Sinistralités accrues : Une augmentation des sinistres, qui vont de pair avec des coûts de réparations plus élevés.

- Surprimes réglementaires : L’introduction de nouvelles réglementations impose des ajustements tarifaires.

Dans les régions les plus touchées, comme la Provence-Alpes-Côte d’Azur, les prix atteignent des niveaux records, avec environ 905 euros pour l’assurance auto et 317 euros pour l’habitation.

Un état des lieux des augmentations

Les chiffres ne mentent pas : en 2025, l’assurance habitation a augmenté de 12,8 %, tandis que l’assurance automobile a grimpé de 6,8 %. Voici un tableau présentant un aperçu des hausses des tarifs selon les grandes compagnies d’assurance :

| Compagnie d’Assurance | Augmentation Habitation (%) | Augmentation Auto (%) |

|---|---|---|

| AXA | 12 | 7 |

| Allianz | 13 | 6.5 |

| MAAF | 12.5 | 6.8 |

| Groupama | 11 | 7.3 |

| Macif | 12.8 | 6.9 |

Les données indiquent clairement une tendance à la hausse. Cela soulève la question suivante : comment les assurés peuvent-ils limiter ces hausses tarifaires ?

Principales mesures pour atténuer l’impact des hausses de tarifs

Face à cette spirale d’augmentation des coûts, plusieurs stratégies peuvent être envisagées. Les assurés doivent impérativement réévaluer leurs contrats et les options qui s’offrent à eux :

- Comparer les offres : Utiliser des comparateurs d’assurances disponibles en ligne peut faire une grande différence.

- Adapter les garanties : Selon le profil et les besoins, adapter les garanties peut réduire les coûts.

- Regrouper les contrats : Avoir plusieurs assurances chez la même compagnie peut réduire les frais.

Un exemple concret : Actualiser son contrat pour inclure des franchises plus élevées sur des biens de moindre valeur pourrait réduire la prime d’assurance. De nombreuses compagnies d’assurance, telles que L’Olivier Assurance ou Direct Assurance, offrent des options flexibles en ce sens.

Focus sur les régions les plus touchées

Les disparités régionales sont frappantes. Alors que certaines régions, comme les Hauts-de-France, affichent des augmentations moindres, d’autres, notamment la Provence-Alpes-Côte d’Azur et l’Île-de-France, subissent des hausses vertigineuses. Voici un tableau récapitulatif des variations régionales :

| Région | Augmentation Habitation (%) | Augmentation Auto (%) |

|---|---|---|

| PACA | 15 | 8 |

| Île-de-France | 14 | 7.5 |

| Hauts-de-France | 10 | 5.5 |

| Normandie | 11.5 | 6 |

Ces écarts pénalisent particulièrement les ménages à revenus modestes. Alors, quelles solutions concrètes peuvent-ils envisager ?

Les impacts économiques sur les assurés

Cette flambée des tarifs a des conséquences sur les budgets des ménages. Face à cette pression économique, plusieurs points doivent être mis en lumière :

- Réductions sur d’autres postes de dépense : Pour faire face aux hausses, beaucoup de ménages doivent couper dans d’autres domaines.

- Augmenter l’épargne : Les budgets serrés incitent à une gestion plus rigoureuse des finances.

- Recherche de solutions alternatives : Certaines personnes envisagent même des options de couverture alternatives.

Il est donc essentiel d’explorer de nouvelles options. Par exemple, certaines assurances comme Malakoff Humanis ou Generali s’orientent vers des stratégies de prévoyance. Mais quel statut juridique et d’assurance il faudra considérer pour s’assurer d’une couverture adéquate ?

Perspective sur le marché de l’assurance

En 2025, les compagnies telles que Covéa constatent une nécessité de changement, notamment dans le paysage numérique. Elles adoptent des pratiques modernes pour attirer les jeunes assurés, tout en faisant face à la dérégulation de certains secteurs. Cela amène à réfléchir sur un avenir où les assurances pourraient devenir plus accessibles.

En somme, la hausse des tarifs d’assurance en 2025 reflète non seulement des problématiques économiques mais également un besoin urgent d’adaptation des assurés. Alors, comment envisager un niveau de couverture abordable tout en naviguant dans cet océan d’augmentations ?